Что общего у фондового рынка и конкурса красоты?

Каждому, кто хоть немного интересуется экономической теорией, наверняка знакомо имя Джона М. Кейнса (1883-1946), который заслуженно считается одним из самых влиятельных экономистов ХХ века. Его идеи легли в основу целой экономической школы и остаются актуальными и по сей день. Особенно стоит обратить внимание на тот факт, что сам Кейнс был весьма успешным инвестором и оставил своим наследникам завидное состояние. На момент смерти его личный инвестиционные портфель составлял 11,2 млн. фунтов, а стоимость коллекции книг и предметов искусства составляла 2,2 млн. фунтов (обе цифры в пересчете на современные деньги).

Этот факт сильно отличает его от современных столпов гипотезы эффективного рынка, которые в большинстве своем являются кабинетными теоретиками, никогда не выходившими за пределы стен университетских библиотек.

Про фондовый рынок Кейнс говорил, что менеджеры играют в сложную игру на угадывание. Он сравнил профессиональное инвестирование с конкурсами красоты, которые проводит газета. Участникам предлагается выбрать шесть самых красивых лиц из сотни фотографий, при этом приз получает тот, чей выбор почти соответствует средним предпочтениям всех участников в целом. Таким образом, каждый участник должен выбрать не те лица, которые он лично считает самыми красивыми, а те, которые, по его мнению, с наибольшей вероятностью привлекут внимание его соперников, и все участники рассматривают свою задачу с той же самой позиции.

Поясню подробнее на примере. Загадайте число от 0 до 100 так, чтобы загаданное вами число было как можно ближе или равнялось двум третям от средней величины чисел, которые загадывают все те, кто решает такую задачку.

Предположим, что есть три игрока, которые загадали числа 20, 30 и 40. Среднее значение загаданных чисел равняется 30, две трети от тридцати – 20, значит, тот игрок, который загадал 20, выиграл.

Загадайте число перед тем, как читать дальше, так вам будет гораздо интереснее.

Представим себе игрока, которого Ричард Таллер, автор этого примера, называет мыслителем нулевого уровня. Он не хочет сильно задумываться и долго рассуждать и выбирает число наугад. Большинство тех, кто выбирает число от 0 до 100 наугад, загадывают 50.

На ступень выше стоит мыслитель первого уровня. Он скажет себе: «Остальные, наверное, выберут число наугад, среднее значение будет равно 50, поэтому мне следует выбрать 33, потому что это две трети от 50».

Но тут появляется мыслитель второго уровня. Он думает примерно так: «Остальные игроки в большинстве своем – это мыслители первого уровня, они загадают 33. Следовательно, я выбираю 22».

Мыслитель третьего уровня думает: «Большинство игроков поймут, как работает механизм вычисления в этой игре, поэтому решат, что большинство выберут число 33. Значит, сами они решат выбрать 22, так что я выбираю 15».

Если мы продолжим этот ряд бесконечно долго, то придем к тому, что если все игроки являются мыслителями предельно высокого уровня, то все загадают число ноль. Если все игроки загадают ноль, то никто не захочет менять загаданное число и выигравшими будут все. Такая ситуация называется равновесием Нэша. Оно названо по имени ученого-математика, который является героем известного фильма-биографии «Игры разума».

Очень похожая задача стоит перед активным инвестором при отборе акций или других ценных бумаг. Нужно предсказать движение рынка, чтобы выбрать те активы, цены на которые будут расти и при этом держать в уме то, что множество людей по всему миру занято тем же. Часть из них является мыслителями нулевого уровня и выбирают активы наугад или почти наугад, покупая то, что сейчас в тренде, не особо задумываясь насчет анализа. Если актив вдруг начинает падать, они бегут избавляться от него так же фанатично, как до этого стремились его заполучить. Часть участников − это мыслители первого уровня, которые пытаются предсказать поведение мыслителей нулевого уровня. Мыслители второго уровня учитывают поправки на операции всех предыдущих и так далее.

Благодаря газете «Файнэншл таймс» в 1997 году Ричарду Талеру удалось воспроизвести эту игру в виде крупномасштабного эксперимента.

Данная игра была предложена читателям газеты в виде конкурса. Компания British Airways предложила разыграть два билета бизнес классом из Лондона в США, так что приз был вполне материальным, чтобы относится к ответу в конкурсе серьезно.

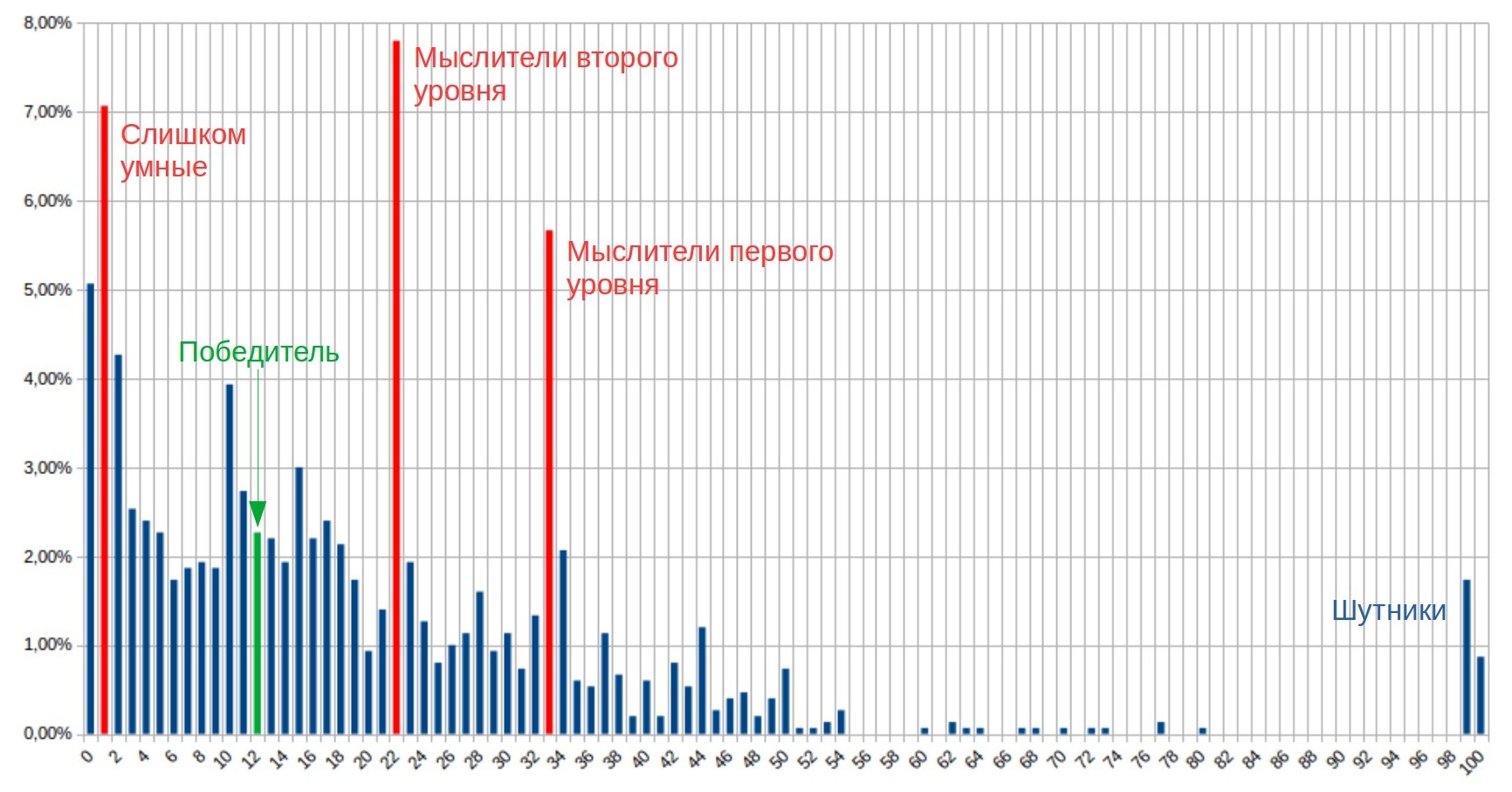

Получилось следующее распределение:

Правильный ответ 13. Как вы видите, многие читатели «Файнэншл таймс» оказались достаточно сообразительны, чтобы вычислить, что ноль обеспечивает равновесие Нэша для этой игры, но они оказались слишком умными.

Также видны четкие линии разных мыслителей (как минимум до четвертого уровня). Однако победил тот, кто смог собрать все эти категории воедино.

Также можно заметить, что в яблочко смогли попасть примерно 2% участников. Слишком умных при этом оказалось гораздо больше.

Как показывают ответы читателей «Файнэншл таймс», аналогия, проведенная Кейнсом между конкурсом красоты и тем, как работают профессиональные инвестиционные менеджеры, все еще очень актуальна. Многие инвесторы называют себя стоимостными, потому что они стараются покупать недооцененные бумаги. Другие называют себя инвесторами в акции роста, они стремятся покупать акции, которые быстро вырастут в цене.

Но, разумеется, никто не стремится покупать дорогие ценные бумаги, также как и те акции, которые упадут в цене. Так что же на самом деле делают все эти менеджеры? Они стараются скупить акции, которые вырастут в цене, или, другими словами, акции, которые, по их мнению, другие инвесторы вскоре оценят выше, полагаясь, в свою очередь, на свои собственные прогнозы того, как другие оценят в будущем эти бумаги.

soxic6

soxic6