Все хорошо в меру. Кроме зарплаты

Сегодня я хочу рассмотреть различные варианты оплаты труда консультантов (и управляющих) и посмотреть, какой из них позволяет инвестору максимально защитить свои интересы (спойлер — никакой).

Есть старый анекдот: возвращается сотрудник из командировки, приносит авансовый отчет бухгалтеру, бухгалтер смотрит, а там водной из строчек идет покупка шляпы. Бухгалтер возвращает отчет сотруднику и говорит, что шляпа − это покупка для личных целей, поэтому надо убрать ее из отчета. Сотрудник уходит и через некоторое время приходит с новым отчетом ровно на ту же сумму. Бухгалтер начинает смотреть позиции, но шляпы там больше нет! Бухгалтер несколько раз проверяет весь отчет — все нормально, все цифры сходятся. «А куда делась шляпа,» − спрашивает он? «Да там она, там, только теперь ты ее никогда не найдешь!»

Очевидно, что ни одно предприятие в мире не может постоянно работать без прибыли. Так же и консультант, для того чтобы ему было интересно продолжать свою деятельность, должен откуда-то получать финансирование (... не обязательно от клиента). Иначе ему выгоднее продолжить работу где-нибудь еще. Однако так же, как и шляпа в анекдоте, прибыль консультанта иногда вовсе не лежит на поверхности в явном виде, а зарыта где-то глубоко, так что ее не так просто разглядеть.

Как может клиент построить свою работу с консультантом таким образом, чтобы максимально мотивировать последнего на соблюдение своих интересов? Проблема эта стара как мир и известна также под названием «проблема принципала-агента». Логично пытаться решить ее при помощи продуманной системы оплаты. Мне известно 3 варианта оплаты труда консультанта:

- оплата, встроенная в инвестиционный продукт,

- оплата по времени,

- оплата в виде процента с полученной прибыли.

Эти варианты могут встречаться как в чистом виде, так и в комбинации. Рассмотрим их по порядку, при этом во всех случаях, когда я будут говорить о преимуществах и недостатках, я буду иметь ввиду плюсы и минусы с точки зрения клиентов.

Оплата, встроенная в инвестиционный продукт

Эта схема имеет очень широкое распространение. Например, почти всегда она применяется при оформлении страховок, где страховой агент получает доход в виде комиссии от страховой компании.

Преимущество для клиента заключается в том, что при такой схеме консультант часто имеет возможность консультировать как бы бесплатно.

Недостаток в том, то эта бесплатность не более чем иллюзия. Консультант все равно получает оплату из тех денег, которые вносит клиент, только не напрямую, а через провайдера инвестиционного продукта.

Конфликт интересов тут очевиден. Консультанту выгодно продавать максимум того продукта, за который он имеет самый большой «откат». Весьма неприятным моментом является то, что самые большие откаты могут платить те провайдеры, которые сами работают с высокой рентабельностью. То есть складывается порочный цикл, что фонды с самыми высокими комиссиями имеют самые высокие доходы (для себя, не для клиентов) и могут, соответственно, предложить самую высокую мотивацию консультантам. Понятно, что вложение средств в фонд с самыми большими комиссиями и сборами совсем не в интересах клиента (даже если в остальном этот фонд в общем-то не плох).

Самая, на мой взгляд, грустная сторона состоит в том, что ни один честно работающий фонд, пусть даже с очень большими комиссиями, не может дать такого отката, как мошенники. Действительно, если управляющая компания собирается смыться с деньгами (вообще со всеми деньгами), то для нее не предел платить консультантам (то есть, по сути, продавцам) откаты в размере 30 или даже 40 процентов от заведенных клиентом денег. При этом риски консультанта попасть под суд минимальны. С формальной точки зрения, он с мошеннической схемой не связан и типа как бы «ничего не знал».

Замечу, что иногда эта схема возникает и в другом, также не вполне явном виде. Частенько консультант получает процент с комиссии брокера. В этой ситуации у него нет заинтересованности в продаже какого-то конкретного продукта, однако есть интерес постоянно перетряхивать и перекладывать портфель. Такая история наиболее характерна для крупных брокеров и инвестдомов, которые, помимо, собственно, брокерского обслуживания, весьма навязчиво предлагают своим клиентам «бесплатные» рекомендации от «вашего персонального консультанта».

Оплата по времени

Данный метод не обязательно означает, что консультант включает на каждой консультации секундомер и потом, как телефонная компания, выставляет счет в минутах и секундах. Это может быть рамочный контракт вроде консультационного абонемента на год или что-то вроде того.

Частным случаем этой схемы является оплата в виде процента от капитала. То есть я имею ввиду, что ключевой характеристикой метода является то, что вознаграждение консультанта не зависит от достигнутого результата, от того, какой будет выбран продукт или сколько будет транзакций по счёту. Оплата зависит только от времени консультанта, которое может считаться как «чистое время», то есть прямо в часах и минутах, потраченных на работу (правда, чаще так работают адвокаты) либо как некоторое «грязное время», то есть в календарных месяцах или годах, в течение которых осуществляется поддержка.

Преимущество этой схемы состоит в том, что в ней нет прямого конфликта интересов консультанта и клиента. Недостаток в том. что и совпадения интересов нет тоже. У консультанта нет прямой заинтересованности в финансовом результате клиента. То есть после получения оплаты, в принципе, консультант может идти пить чай, хотя, конечно же, понятно, что с таким консультантом клиент может просто не продлить договор.

Оплата «за результат»

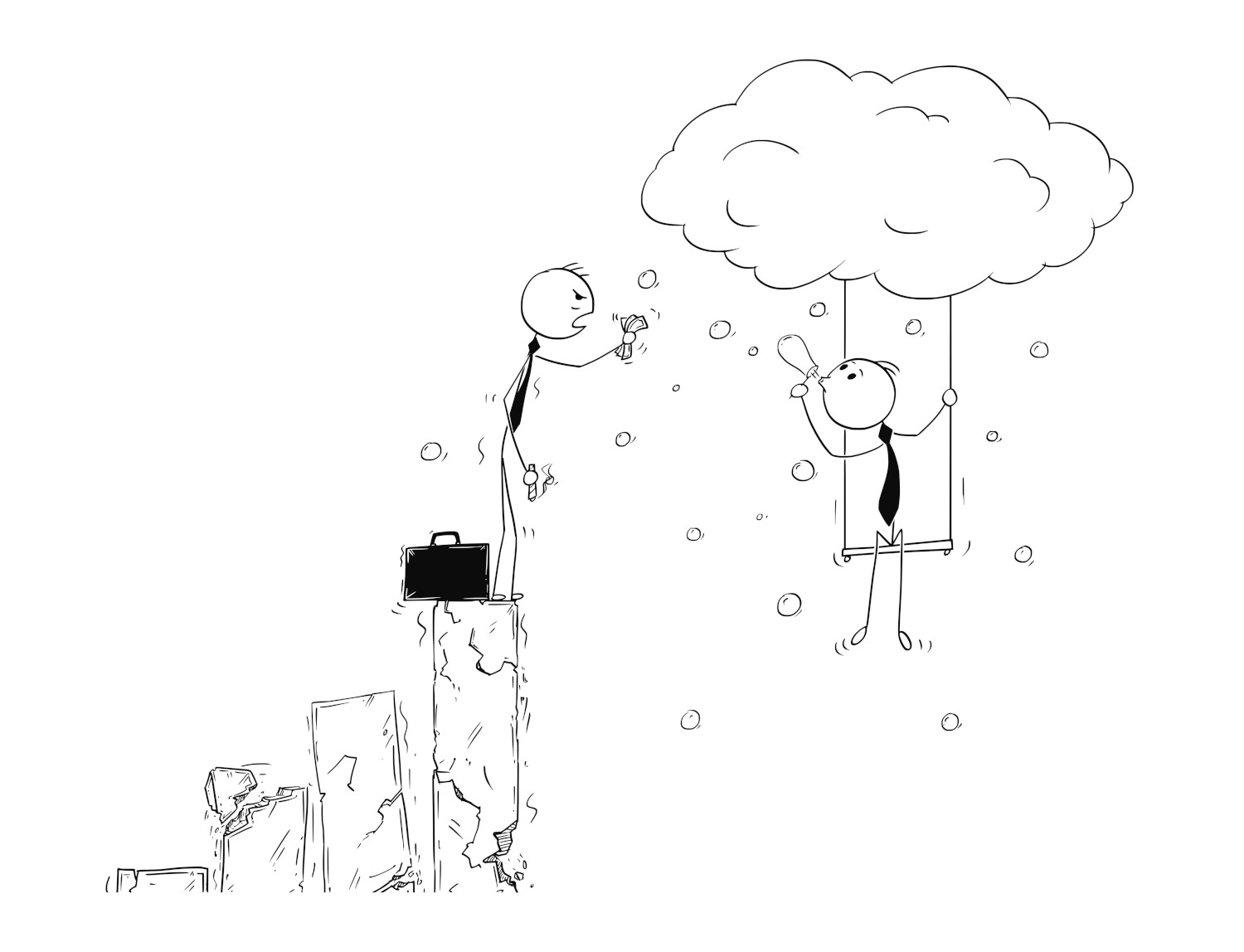

На первый взгляд этот метод идеален: есть прибыль — есть вознаграждение, нет прибыли — нет вознаграждения. Оплата только по факту. Однако при более внимательном рассмотрении можно увидеть серьезный изъян. Я уже касалась проблем этого метода в одной из своих предыдущих статей. Дело в том, что управляющий или консультант имеет свою долю в прибылях, но ничего не теряет в случае убытков. Это делает выгодным вовлечение клиента в самые рисковые активы. В случае удачи можно будет заработать, а в случае проигрыша ничего не потерять.

Для иллюстрации: представьте, например, что некоторый воображаемый консультант советует всем своим клиентам такую «инвестиционную стратегию»: собрать все деньги, пойти в казино и поставить все на 25 красное. За свой совет консультант не просит ничего, кроме скромных, ну скажем, 5% с выигрыша. Оплата только по факту, за результат. Идея, мне кажется, уже понятна — в случае выигрыша пропорция составляет 35 к одному, то есть за каждый поставленный доллар можно получить 35 или 3400% прибыли. Предположим, что клиент «инвестировал» 100 тыс. долларов, тогда в случае если «инвест идея» сработает, гонорар консультанта составит 170 тыс. долларов! Правда за кадром остается тот факт, что вероятность потерять все составляет 97%, но это для клиента. Консультант в этом случае ничем не рискует.

Подведу итог известной фразой с социального плаката позднего советского периода: совесть пассажира — лучший контролер.

Любая из описанных выше систем оплаты дает консультанту и управляющему мотив действовать против интересов клиента, и если консультант этого хочет, он найдет такую возможность. Единственной гарантией является личная профессиональная этика.

soxic6

soxic6