Что такое кризис на фондовом рынке, и как от него защититься

Периодически на фондовом рынке случаются кризисы. Так было в прошлом и так будет в будущем. Наступление очередного кризиса − это как наступление зимы: зима обязательно будет. Даже если лето затянулось и осень выдалась теплой, это не значит, что теперь так будет всегда и за ненадобностью можно выкинуть теплые вещи. Сама зима бывает разная, иногда теплая и похожа больше на осень, а иногда очень холодная. Зима приходит неизбежно, но так же неизбежно уходит. Еще никогда не было зимы, которая осталась бы навечно, так и не сменившись весной. То есть приход зимы − это не конец света и не повод прыгать с моста с камнем на шее. Нужно одеться потеплее и ждать весны. А иногда можно достать из чулана лыжи и провести зиму очень даже неплохо.

Примерно так же происходит и на фондовом рынке, правда, момент наступления кризиса гораздо менее предсказуем, чем наступление холодов. Также сложно предсказать, сколько времени придется ждать потепления. К сожалению, никто не может достаточно точно спрогнозировать, когда и почему произойдет очередной кризис. Если бы это было возможно, то кризисы ушли бы в прошлое, потому что их можно было бы предсказать заранее и принять необходимые меры.

В 1998 году хедж-фонд LTCM (Long term capital management), которым управляла целая армия математиков, двое из которых были даже нобелевскими лауреатами в области экономики, в течение нескольких недель потерял более 2 миллиардов долларов, поставив на то, что рынок облигаций вернется к “нормальному” состоянию. Но рынок продолжал вести себя все более ненормально, и в итоге фонд задолжал столько денег, что стал представлять опасность для всей финансовой системы, а для спасения ситуации подключилось правительство США.

Периодически случается так называемый “медвежий рынок” – заметное снижение котировок, недостаточно масштабное и продолжительное по времени, чтобы получить наименование кризис или крах.

Почему случаются кризисы?

Одной из основных причин биржевых крахов является прилив иррационального оптимизма, который затуманивает инвесторам глаза и поднимает цены некоторых активов выше самых оптимистичных вариантов развития событий. К фундаментальной стоимости акций прибавляется хайп-коэффициент, не имеющий связи с реальными показателями бизнеса и зависящий только от медийной картины.

Например, в 1998 году Генри Блоджет, аналитик компании CIBC Openheimer, в эфире телевизионной программы, говоря о возможности будущего роста, предположил, что цена акций Amazon.com может вырасти со 150 долларов (текущее на тот момент значение) до 400 долларов. Как только программа вышла в эфир, акции Amazon подскочили на 19% и, не смотря на уверения Блодждета, что он давал прогноз на год, целевой ориентир в 400 долларов был достигнут за 3 недели.

Через год Уолтер Печик, финансовый аналитик Paine Webber, объявил, что ожидает роста курса акций компании Qualcom до 1000 долларов за акцию в течение года. В тот же день курс акций, которые и без того выросли в 1999 году на 1 842%, подскочил на 31% до 659 долларов за акцию.

Однако толпе свойственно впадать в депрессию так же быстро, как и в эйфорию. Например, 19 октября 1987 года индекс Dow-Jones за один день упал на 22.6%. Понятно, что компании в индексе не могли существенно измениться за одну ночь − дело в изменении настроения инвесторов. В тот раз котировки восстановились примерно через 2 года. Действительно большие потери понесли спекулянты, которые играли на бирже на заемные деньги. При операциях с большим кредитным плечом даже небольшие колебания цен могут оказаться фатальными. Консервативные фундаментальные инвесторы по большей части отделались легким испугом.

Чуть больше чем через 10 лет после черного понедельника 1987 года на фондовом рынке надулся другой пузырь, на этот раз в секторе высоких технологий. Этот кризис получил название краха доткомов и по некоторым показателям был гораздо серьезнее, чем кризис 2008 года. Так индекс Nasdaq потерял 75% стоимости и вернулся к своим значениям только через 16 лет.

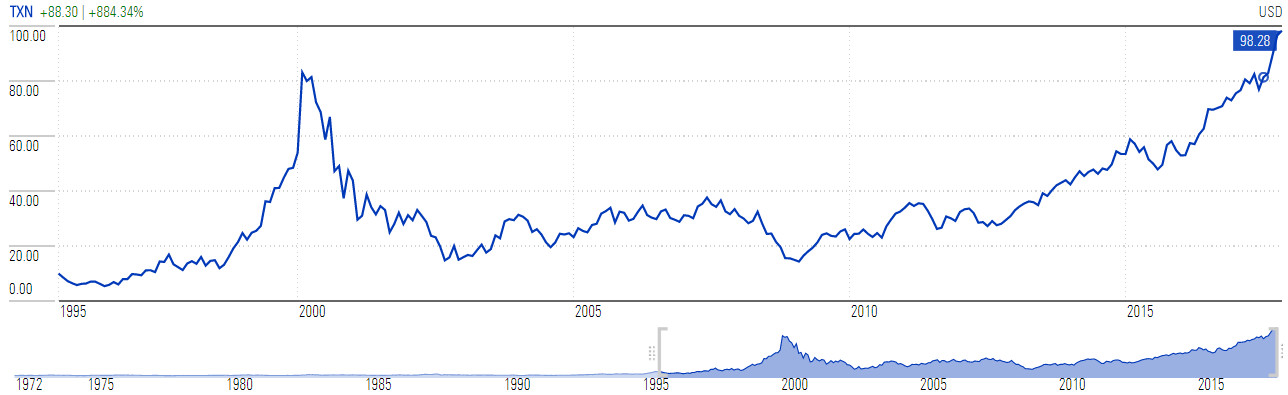

Распространено заблуждение, что резкое падение котировок приводит к массовому банкротству компаний. Однако компания не может обанкротиться только из за того, что ее акции упали в цене. Возьмем в качестве примера компанию Texas Instruments Incorporated (TXN) – всемирно известного производителя полупроводниковых микросхем. Оказавшись в пузыре доткомов, акции этой компании стремительно взлетели в 2000 году на пике эйфории и также стремительно упали в последующие два года. Однако компания от этого вовсе не стала банкротом, и продолжает очень успешно функционировать и сейчас.

Проблема была связана с тем, что в определенный момент времени в цену компании были заложены нереально оптимистичные ожидания. Интересно, что ожидания в конечном итоге в определенной степени оправдались, и акции Texas Instruments вернулись и поднялись выше своих пиковых котировок 2000 года, однако инвестору, купившему акции на волне эйфории пришлось ждать этого целых 16 лет (с учетом дивиденда такой гипотетический инвестор вышел в ноль в середине 2016 года).

Эти примеры является иллюстрацией того факта, что компания с прекрасными перспективами бизнеса может быть совершенно неинтересна как объект инвестиций по причине того, что рынок уже заложил в ее цену небо в алмазах, кисельные реки и молочные берега.

На современном этапе дополнительным фактором дестабилизации рынка стали индексные фонды, которые закупают все акции, имеющиеся в продаже. Они обращают внимание только на капитализацию и ликвидность, игнорируя при этом другие фундаментальные параметры компании. В этой ситуации, если акции некоторой компании оказываются немного завышены в цене, то у нее растет капитализация и, следовательно, увеличивается доля в индексе. В результате инвестор становится крайне уязвим для рыночных пузырей.

Как подготовиться к возможному кризису?

Для того, чтобы максимально подготовиться к возможному “медвежьему рынку” в портфель добавляются так называемые защитные активы, то есть те, которые исторически показывают низкую чувствительность к общим движениям рынка либо даже обладают свойством отрицательной корреляции – то есть растут, когда рынок падает. Например, отрицательную корреляцию с рынком показывают цены на золото. Анализ исторических цен на золото в течение нескольких столетий показывает, что во время войн, бедствий и кризисов золото неизменно подскакивает в цене. Также отрицательную корреляцию с рынком имеют некоторые виды облигаций.

Также для снижения возможной просадки в портфель отбираются акции, мало реагирующие на движения рынка. Как правило, это акции компаний здравоохранения, пищевой промышленности, компаний занимающихся генерацией и распределением электроэнергии. Стабильность этих секторов связана с минимальной эластичностью спроса: подача электроэнергии в дом − это последнее, от чего люди будут отказываться в результате кризиса, в то время когда с покупкой нового сотового телефона можно и повременить.

Обратной стороной защитных активов является то, что они сильно тормозят портфель на “бычьем рынке”. То же золото, в отличие от акций или облигаций, не платит дивидендов и не размножается в хранилище. То есть защитные активы в инвестиционном портфеле похожи на подушку безопасности в автомобиле: вам нет от нее никакой пользы, когда вы просто едете по шоссе, но могут возникнуть обстоятельства, при которых она вам может весьма пригодиться. Так же, как и с подушкой безопасности, хочется верить, что от защитных активов в инвестиционном портфеле никогда не потребуется выполнять свои функции.

Чудес не бывает

После колоссального роста стоимости Amerindo Technology Fund на 248.9% в 1999 году управляющий портфелем этого фонда, Альберто Вилар, высмеивал всех, кто сомневался, что Интернет − это вечный двигатель фондового рынка. “Тот, кто не работает в этом секторе, плетется в хвосте событий. Он тащится в телеге на старой кляче, а я мчусь в шикарном Porshe. Вам не нужен десятикратный рост? Значит, нам не по пути”.

Вложенные в инвестиционный фонды Вилара 10 000 долларов в конце 2002 года превратились бы в 1 195. Это одни из самых ярких примеров потерь за всю историю существования взаимных фондов.

В середине 1999 года, получив 117.3% прибыли за полугодие, Александр Ченг, управляющий фонда Monument Internet Fund, спрогнозировал, что его фонд будет получать 50% прибыли в год на протяжении следующих трех или пяти лет и, в среднем, 35% прибыли на протяжении следующих 20лет”. Однако 10 000 долларов вложенные в фонд Ченга в мае 1999 превратились в 2002 году примерно в 2 000.

Составление инвестиционного портфеля − это всегда компромисс между активами, имеющими хорошие характеристики на “бычьем рынке”, и защитными активами, предназначенными для защиты от “медведей”.

Часто инвестор, имеющий сбалансированный портфель, не может спокойно смотреть на то, как его коллеги шуршат свежезаработанными деньгами. Бывают случаи, когда у такого инвестора сдают нервы и он запрыгивает в очередной пузырь перед самым коллапсом и теряет по максимуму. Хороший пример − сэр Исаак Ньютон и известнейший биржевой пузырь, Компания южных морей. Как известно, Ньютон в 1720 году неплохо заработал. Он купил их акции и продал позже, зафиксировав 100% прибыль. Однако его нервы не выдержали: уже через месяц он купил акции снова на еще большую сумму и в этот раз потерял все.

Действительно, иногда сохранять хладнокровие во время всеобщей эйфории даже тяжелее, чем спокойно воспринимать просадку портфеля на медвежьем рынке.

В целом, с моей точки зрения, акции являются лучшим активом на случай кризиса – потому что они делают вас совладельцем того, что действительно нужно людям, то есть имеют реальную, а не вымышленную внутреннюю ценность в отличие от денежных знаков, например.

soxic6

soxic6